建立在现货基础上的市场套利

LME不实行涨跌停板制度,场内交易(ring)期间,每场交易市对每个商品轮换交易5分钟;场外交易(kerb)期间所有金属同步交易,同时还进行指数交易;其余非交易时间(inter-office)为24小时电子盘交易。

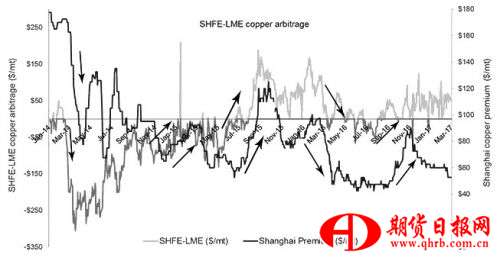

LME和上海期货交易所(SHFE)之间的价格差异,主要源自现货市场的差异。两个市场价格有差异就有套利机会,于是SHFE与LME的交割价差就形成了套利空间,这种套利空间主要来自中国市场现货价格的波动。因此,即使排除其他因素,中国上海和英国伦敦市场的金属价格也必然存在差异,供需平衡以及运输成本等因素都可能导致这两个市场的价差。

早在上个世纪末,全年交易额及单一合约最高持仓的同步大幅上升使沪铜的交易规模逐年递增,有力支持了SHFE成为全球三大定价中心之一。“上海价格”逐渐成为欧美期货投资者、交易商、生产消费商和现货商的重要参考指标。全球最大铜生产商智利的Codelco公司已将沪铜、伦铜和纽约铜价格一起,列入其全球定价指标体系。与此同时,中国跃居为世界第一铜、铝消费大国,也使得“上海价格”对国际金属市场产生诸多深远的影响。

LME和SHFE两大有色金属市场之间,每年通常会有以下周期性套利机会:一是每年春节前后,中国市场一般对节后消费期望较高,故消费方囤货备料,多头买盘信心较足;而进口商则由于春节前后时间仓促,无法准时到货,致使国内有色金属价格明显高于伦敦价格。二是欧美一些国家每年的7—8月是休假的高峰期,工厂开工减少,使有色金属原料价格下跌;而中国国内正值生产期,消费正旺,有色金属原料价格坚挺,高于伦敦价格。三是每年12月,欧美国家进入圣诞长假,工厂消费大降,有色金属原料下跌;而中国国内工厂则在加班赶进度,力争完成全年任务,故消费旺盛价格坚挺。

图为SHFE与LME的铜金属套利

电子盘交易日趋盛行激活亚洲交易时段

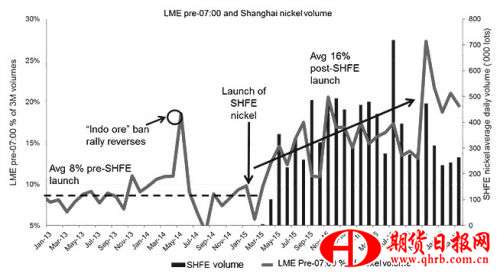

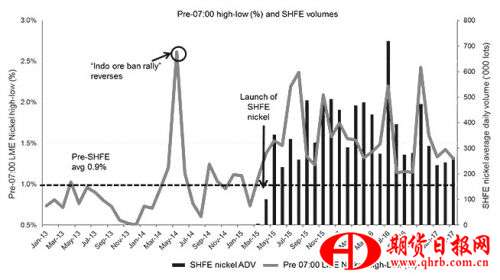

随着市场全球化进程加快,SHFE与LME套利活动的参与者,已经不只是现货交易者,越来越多的交易员正不断加入。因此,伦敦时间早上7点(即北京时间下午3点)之前这段“亚洲交易时段”中成交的合约,在LME总交易量中的占比已经显著上升。最引人注目的是LME镍金属合约交易量在亚洲交易时段显著增长。2015年SHFE镍合约上市之前,LME亚洲时段镍合约成交量仅占金属总交易量的8%。而自从SHFE的镍金属交易开始以来,这一数据已翻了一番,达到16%。现在看来,镍价早已超过铜价,镍合约已成为亚洲交易时段套利交易的指标性合约。

电子盘交易日趋盛行增加了LME亚洲交易时段的活跃性,但现货之间的联系仍然是两个市场套利活动的主要支撑。例如由于中国海关对铝征收较高的出口关税,对于LME铝合约在亚洲交易时段的交易情况就可能产生影响。最近,尽管金属铝出口关税仍高居不下,SHFE沪铝合约交易量持续上涨,也会形成上海与伦敦市场之间套利机会。此外,由于未来中国海关对铅和锡征收的出口关税存在较大的不确定性,很有可能还会形成一些新的套利场景。

图为SHFE与LME在亚洲交易时段的镍交易量

表为SHFE各金属合约交易行情与进出口关税情况

中国商品出口税率较低的品种,其期货合约在亚洲交易时段交易份额占比较大。而沪铝合约在亚洲交易时段交易份额占比较小,成交较为低迷,金属铝的出口税率较高可能是重要原因之一。

亚洲交易时段波动性是否加大

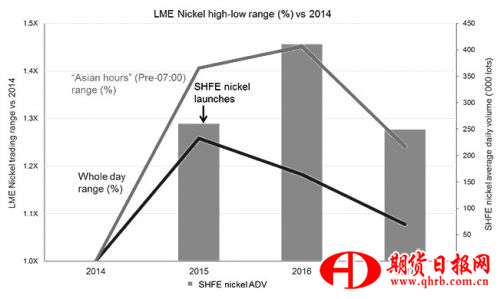

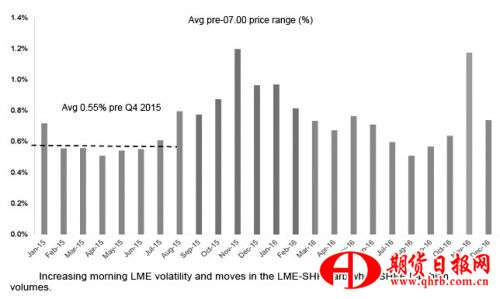

尽管有数据显示,亚洲地区的交易者在LME的参与程度不断加大,SHFE也见证了LME相关合约在亚洲交易时段价格的更大波动,并由此产生了套利机会。这样的剧烈波动,在LME的其他交易时段是不太可能发生的。以最近镍金属合约的交易为例,自从SHFE镍合约上市以来,LME镍金属合约在亚洲交易时段的价格波动范围明显扩大。2015年3月,SHFE镍合约上市之前,LME镍合约的价格波动范围在1%以内,很少高于1%。而现在该合约的价格波动范围基本在1.5%—2.5%。

图为亚洲交易时段LME镍合约波动幅度及SHFE镍交易量

然而,这一情况更多地受到现货参与者的影响,并且很可能在整个伦敦交易日中被吸收消化。同样以镍金属交易为例,较之于SHFE镍金属合约上市之前,2016年LME金属镍在亚洲交易时段的价格波动率上升了40%。

不过这一增长率在2017年已降至25%。然而2015年SHFE镍合约上市之后,金属价格在整个伦敦市场交易日内波动加大。目前我们看到,金属镍价格现已回落,并重新稳定在沪镍合约上市之前的正常波动范围之内了。

图为伦镍和沪镍2014—2017年亚洲交易时段价格波动情况

从西方转向东方,亚洲影响力加大

自2006年中国对原铝出口征收15%的关税以来,中国铝市场相对封闭,并相对独立于国际铝市场。概括起来,情况大致就是中国自己生产的铝,大部分都留在了国内,出口量很少。这导致LME和SHFE铝合约的价格关联度较低。但是现在,形势似乎已经发生了变化。

如今,伦铝与沪铝期货合约的价格之间存在着明显的相互作用,具体体现在两者亚洲交易时段的大量交易上。在铜等金属的全球套利活动中,LME和SHFE相关合约在亚洲交易时段的走势密切相关。然而现货方面,尽管金属铝在LME所有期货合约中成交量最高,但在亚洲交易时段,铝现货交易量通常较LME其他金属现货交易量更低,且价格稳定较少波动。这表明伦敦和上海两大金属铝现货市场,在亚洲交易时段并没有什么互动。

然而,由于2015年4季度SHFE各合约交易量猛增,LME铝合约在亚洲交易时段的交易份额也达到了每日总成交量的8%—9%,而2015年1—3季度这一比例仅为5%。自2015年4季度以来,LME和SHFE铝金属合约价差的波动幅度增大,与此同时,LME铝合约在亚洲交易时段的价格波动也较大。2015年11月和2016年11月LME铝合约的波动范围几乎为平时的两倍,达到了1.2%的峰值。在同一时间段,SHFE铝金属合约的交易量也特别高,伦铝与沪铝合约的套利空间也随之变动。

两个市场间的因果关系

有分析师认为,中国半成品铝的出口增加是促使东西方这两个交易市场紧密联系的重要原因,因为通过这种方式,中国贸易商出口半成品铝的时候可以获得退税,从而使得这两个市场的联系更为紧密。

图为LME早盘时段的铝成交量随SHFE成交量增长而增长

交易量的实质性增加表明LME和SHFE两个市场之间联系日益紧密。不再仅仅是对现货利润的追求,投资者和交易员已开始大量增加铝期货合约的交易,从而使两个市场之间的相互影响日益增加。

当考虑到上述两个市场之间的因果关系,以及上海市场的交易给LME带来的影响力时,一个很有说服力的事实是:当中国的交易员进行夜盘交易时,伦敦金属市场的交易员应该还在睡梦中。

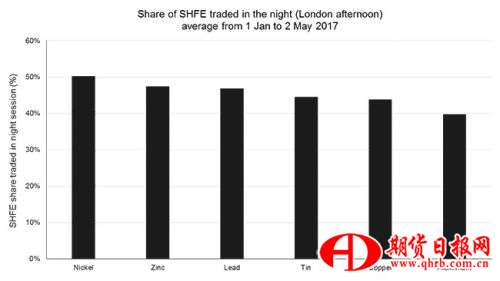

在评估上海与伦敦市场之间的相关性时,有一个很有说服力的指标,就是观察SHFE在亚洲夜盘交易时段的交易情况。因为该时段,LME亚洲区域的交易者都在睡觉,不可能受到什么影响。2017年年初开始,SHFE镍金属合约50%在夜盘交易时段成交。而这个时段正好是LME收盘并公布官方的收盘报价之后。这表明,很多中国的交易员通过LME金属品种的行情走势来对SHFE品种走势进行预判,并试图从中找到套利机会。

图为SHFE各金属合约中夜盘交易所占的份额

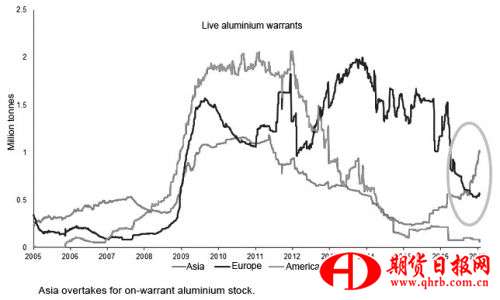

铝库存:从欧洲转向亚洲

随着上海金属交易市场活跃度不断增强,LME铝金属合约价格与亚洲市场的联系也越来越紧密。在2008年金融危机之后,LME铝库存主要在美国和欧洲增长,这意味着这些地区持有场外市场上最廉价的“有价证券”,并且为长期持有头寸的投资者提供了一个天然带有倾向性的价位,以兑现那些被卖空者获得的权证。这本质上是将LME金属铝的定价权掌握在欧美市场手中。

2016年,在LME仓库改革计划的支持下,存货开始稳步地从西方向亚洲市场转移出来,而金属铝定价权的倾向性也因而转移到亚洲市场。

与此同时,远期合约价格收紧刺激了铝库存的供应,而这大部分都进入了亚洲市场。至关重要的是,数据表明这是2008年金融危机以来,亚洲铝库存量首次超过美国和欧洲。

图为亚洲铝存量超过美国和欧洲

综上所述,SHFE合约交易量虽然很大,有时候也会出现“伦铜走势看沪铜脸色”的现象,但归根结底,全球基本金属的价格指引首先还是要看LME。SHFE金属合约并没有引导LME金属合约的走势,而是随着LME金属合约走势的波动而波动。不过随着中国国内金属期货交易的活跃,以及保税交割等现货进出口贸易政策制度的有效实施,SHFE金属合约也在越来越多地走出自己的独立行情。